美国加息引全球股市巨震,股市接近“投降式”抛售(4)

在海外市场,短期国债ETF吸引了大量资金涌入。截至一周前,数据显示,摩根大通超短收益ETF今年已经吸引了超过35亿美元的新资金;贝莱德旗下的iShares短期国债ETF获得了近100亿美元的新资金。由于长端的债券将更容易受到加息的影响(加息将导致长债价格更大幅下跌),资金都倾向于在短债里寻求稳健收益。例如,按价格计算,摩根大通的这只基金今年以来收益几乎持平,而标普500年初以来已跌近20%。

许长泰告诉记者,“二年期甚至更短久期的债券对利率变化的敏感性更小,即使持续加息,目前也已展现配置价值,因为票息补偿就超过了4%。但长端债券比较危险,目前十年期美债收益率超过了3.6%,如果收益率攀升30BP,就几乎会吃掉未来12个月所有的票息。相比之下,短债是一个好去处。”

强美元冲击短期难消

美债收益率将随着加息的深入而持续走高,这也意味着强美元并没有到头,这对全球市场尤其是新兴市场的冲击仍在继续。

景顺亚太区全球市场策略师赵耀庭对记者表示,今年年底,美国利率预计会达到4.4%~4.5%,而届时核心通胀可能会接近6%~6.5%的水平(远超2%的目标值)。美国十年期债券收益率可能会接近5%左右。在2008年全球金融危机前,十年期债券连续15年保持在5.1%的水平,当时CPI平均水平约为2.7%。

无独有偶,中航信托宏观策略总监吴照银告诉记者,美国国债收益率一般领先于美国联邦基准利率见顶,如果利率在明年上半年见顶,那么美债收益率大概会在今年底见顶,相应的人民币贬值压力可能也会延续到今年年底。

非美货币一年来对美元的跌幅基本都在10%~30%的区间。过去一周,美元指数一度突破113.19大关。这是什么概念?一年以来美元指数涨幅超21%,创2002年5月以来的新高,最近的前高是2002年1月的120附近,一年来美元对欧元升值17.43%、英镑20.84%、澳元10.54%、韩元21.15%、日元29.95%、人民币10.36%。

精选推荐

我们这两个重要邻国,又到了战争的边缘

2025-04-25 09:21:57

“收到中方警告”,韩国业界:后果很严重

2025-04-25 09:45:30

特朗普关税大刀,坑惨了自家隐形轰炸机……

2025-04-25 09:24:34

巴基斯坦歼-10CE战机会否迎来首战 对阵“阵风”成焦点

2025-04-25 13:26:47

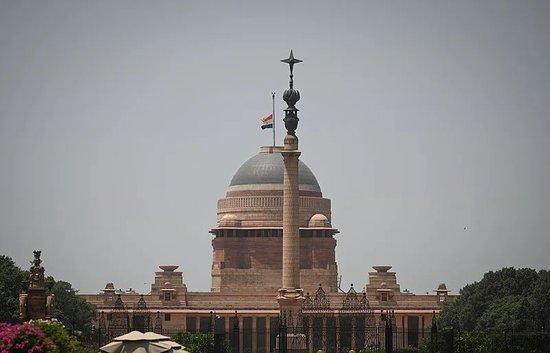

印巴局势紧张 美为何迅速为印度站台

2025-04-25 13:55:58局势升级!印度出台反制措施后,巴基斯坦“以牙还牙”

2025-04-25 09:37:24

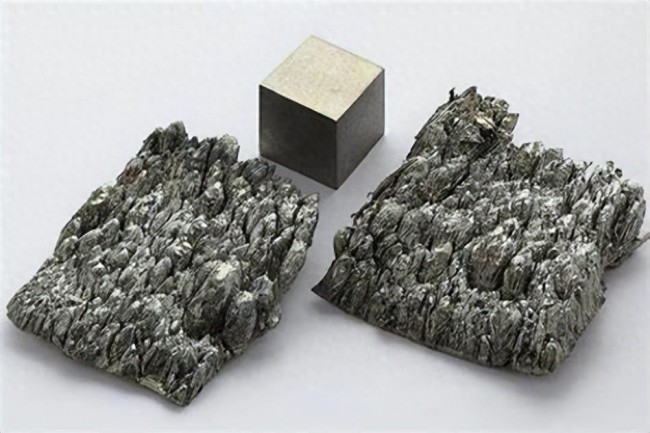

印度能取代中国成美国稀土供应商吗 雄心与现实的差距

2025-04-25 07:35:56

印度和巴基斯坦搞这么大怎么收场 局势升级引发国际关注

2025-04-25 13:28:38

由于宏观经济因素 B21项目一季度亏损4.77亿美元

2025-04-25 09:27:46

海疆卫士守黄岩

2025-04-25 10:11:05