港媒:亚洲“去美元化”今年大提速 投资者转向了更为激进的“避险”策略

香港亚洲时报网站1月4日发表题为《美元的消亡将在2023年引爆亚洲》的文章,作者是威廉·佩塞克。全文摘编如下:

如果你想知道亚洲官员对今年美元贬值有多担心,看看日本银行总部的慌乱场面就知道了。

港媒:亚洲“去美元化”今年大提速

日本银行行长黑田东彦的团队一直在进行计划外的大规模债券购买。原因在于:自黑田东彦宣布将日本10年期国债目标收益率区间上限从0.25%上调至约0.5%以来,日元在两周内大幅上涨。在外界担心美国陷入衰退的背景下,黑田东彦碰上了已经开始下跌的美元。现在,日本银行正竭力防止日元升值过多、过快,影响日本的出口商。

这是对亚洲未来一年的预演。塔尔巴肯资本咨询公司首席执行官迈克尔·珀维斯说:“美元将继续走软。”

2023年看起来就像是2022年的另一面。过去12个月,亚洲采取措施应对美元贸易加权指数上升8%带来的影响,这一升幅从其他地区的市场上吸走了大量资金。在美联储27年来最激进的紧缩政策的推动下,这种动态导致了货币和资产价值的极度波动。

现在,亚洲是时候为美元贬值作好准备了,这种混乱的下行趋势让全球投资者转向了更为激进的“避险”策略。

极大的担忧是投资者至少有四个很好的理由抛售美元。一个是美国今年出现负增长的可能性迅速上升。第二,40年来最严重的通胀可能比市场认为的更具粘性。第三,不可持续的国家债务上升至32万亿美元。第四,党派之争的程度是十几年来从未见过的。

美联储主席杰罗姆·鲍威尔尚未表示美国将结束自1994年至1995年以来最激进的紧缩政策。但主要经济指标似乎表明,美国至少已经具备轻度衰退的条件。

自2008年至2009年雷曼兄弟引发的全球经济危机以来,市场出现最大跌幅的时机可能也已经成熟。只是这一次,它可能会带来通胀飙升的附带后果。

赛恩资产管理公司的创始人迈克尔·伯里说:“从任何定义来看,美国都处于衰退之中。美联储将降息,政府将刺激经济。我们将迎来另一个通胀高峰。”

美国通胀已经见顶的希望,使美国国债市场迎来了自2001年以来最强劲的开局。目前,10年期国债收益率已经下跌至3.74%。

但有一个障碍:2001年的反弹是因为预计时任美联储主席艾伦·格林斯潘将大幅削减利率。鉴于推动美联储决策的因素众多,目前这种期望还不现实。

美联储大举加息的累积效应也将成为拖累。对美联储独立性的攻击可能会早早出现,而且经常出现。对美联储独立性的攻击可能会出现得很频繁。这不大可能让持有大量美元资产的全球投资者或亚洲各国央行满意。

人们担忧美国共和党人是否可能再次在美国债务上限问题上玩弄政治。上一次发生这种情况是在2011年,当时众议院共和党人威胁说,如果民主党人拒绝大规模削减社会支出,他们就会让美国债务违约。作为回应,标普全球公司取消了华盛顿的AAA信用评级。

2023年这会再度发生吗?在自己为新的一年列出的十大风险清单上,欧亚集团首席执行官伊恩·布雷默把“美利坚分众国”包括在内。

正如布雷默所说,“在2023年之前,美国仍是全球发达工业国家中政治极化最严重、功能最失调的国家之一。红州和蓝州之间的极端政策分歧将令美国公司和外国公司更难将美国视为一个单一市场,尽管美国拥有明显的经济实力。并且政治暴力的风险仍然很高。”

这将对美元不利。安达公司的分析师爱德华·莫亚说:“对衰退的担忧将促使美联储暂停加息——这就是美元走弱的原因。”

由于美元走弱转化为韩国外汇储备货币组合中其他货币增值,韩国银行1月4日宣布首尔的总体外汇储备正在迅速增加。截至去年12月底,韩国外汇储备总额达到4231.6亿美元,较11月增加70.6亿美元。

不过,如果美元大幅加速贬值,从首尔到新加坡的官员都会手忙脚乱。这是一个严重的风险,因为通胀率从目前7%的水平加速可能使美国走向滞胀。

龙洲经讯公司经济学家路易斯-文森特·加夫认为,市场2023年将会提出一些关于全球最大经济体的难题。近年来,投资者没有足够余地来考虑这些问题。

加夫解释说:“在没有衰退的情况下,在接下来的几年里,美国将出现占国内生产总值8%至10%的双赤字。谁将为这些赤字提供资金?如果是外国人,那么美元将保持强势,美国利率将保持相对稳定。但如果这些数字对外国买家来说开始变得太大了怎么办?”

加夫说,或者更可能的情况是,“如果美国赤字的另一方不再对在美国配置资本有信心,会怎么样?不管哪种情况,美国赤字都必须由美联储恢复量化宽松政策或美国商业银行大举购买国债来提供资金。其中任何一种情况都将对长期债券收益率和美元产生负面影响”。

瑞士信贷的经济学家佐尔坦·波扎尔说:“自二战结束以来,投资者真正需要应对的唯一的大国冲突是冷战,而自冷战结束后,世界享受了一个单极的时刻:美国是无可争议的霸权,全球化是经济秩序,美元是首选货币。”

然而,波扎尔继续说:“今天,地缘政治再次抬头:自二战以来,现存世界秩序首次出现了强大的挑战者,而在其年轻的历史上,美国第一次面对在经济上势均力敌的对手——从某些方面来看,甚至更胜一筹。”

这个两极或多极世界2023年是否会变得更清晰是完全不确定的。无可争辩的是,一系列令人生畏的难题正汇集到一起,使得未来一年对华盛顿和美元来说尤其具有挑战性。所有这一切将把亚洲直接置于险境。

这种观点紧扣也许为2023年最大不确定性的因素:地缘政治大趋势如何演变。

波扎尔在去年12月29日的一份报告中写道,不过,当在令华盛顿忧心忡忡的货币、财政和政治乱局的背景下考量时,所有迹象都表明“去美元化将加速”。

与此同时,亚洲第二大经济体日本正艰难地抵御自身的衰退,几十年来首次遭遇将近4%的通胀。凯投国际宏观经济咨询公司的马塞尔·蒂利安特是认为“日本经济将在今年某个时候进入衰退”的人士之一。

因此,日本银行迫切努力限制汇率,以免扼杀至关重要的出口引擎。日元升值幅度可能确实存在自然限制。三菱UFG银行的分析师说:“日本目前处于赤字状态的贸易平衡不大可能改善,限制了日元的上行空间。”

但正如黑田东彦在3月退休前所了解到的,美元-日元未来走势更多取决于投资者对美国财政和政治的看法。无论日本首相岸田文雄选择谁担任日本银行的下一任行长,情况肯定也是如此。(责任编辑:许朝)

精选推荐

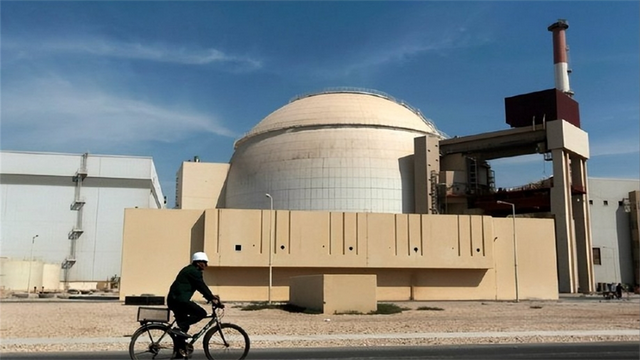

伊朗大量导弹突破以防空系统坠地 以色列多地遭袭引发恐慌

2025-06-14 09:42:52

专家:伊朗导弹部队狠狠出了口恶气 中东局势紧张升级

2025-06-14 19:50:07

以防长:我们已到无法回头的地步 时机已到行动必要

2025-06-14 13:40:28

伊朗爆发全国性示威:“以色列去死” 民众要求报复行动

2025-06-14 08:44:16

中国海军三航母时代即将到来 挑战与机遇并存

2025-06-14 17:01:50

伊发动第4波导弹袭击 以北部拉警报 局势持续紧张

2025-06-14 12:22:52

中美谈判结束 白宫刚宣布大胜就收噩耗 中国一招让美关键底牌失效

2025-06-14 13:33:55

震惊世界!他们的死让伊朗升起“血旗” 以色列突袭引发复仇誓言

2025-06-14 08:53:57

专家:以色列的手段给全球上了一课 展现现代战争新范式

2025-06-14 08:40:25

学者:海牙再不放杜特尔特后果严重 健康风险加剧

2025-06-14 18:39:31